החיסכון הפנסיוני משתנה לאורך השנים בהתאם למצב בישראל ולשינויים שחלים כאן באורח החיים, בכלכלה, בפוליטיקה ובתוחלת חיים. מי שאינו מעורה בתחום ואינו מבצע בהפרשות הפנסיוניות שלו את השינויים הנדרשים בצורה אקטיבית – מה שקורה לרוב המבוטחים – קרוב לוודאי "יתרום" לחברות הביטוח ולקרנות הפנסיה תשלומים מיותרים, שבמהלך השנים מצטברים לסכומי עתק שיכלו להגדיל לו משמעותית את החיסכון הפנסיוני.

***חשוב לציין! מטרת השינויים שחלו במהלך השנים בתחום החסכונות הפנסיוניים היא להיטיב עם המבוטחים, אך רוב השינויים הללו אינם מתעדכנים באופן אוטומטי וכדי שהמבוטח יקבל את ההטבות הנובעות מאותם שינויים, עליו לפעול באופן אקטיבי.

מי הן האוכלוסיות שנמצאות בסיכון גבוה לתשלום יתר?

חוסר הידע וחוסר תשומת הלב עלולים כמובן להביא לטעויות של כל המבוטחים, אולם בשנים האחרונות חלו בתחום מספר שינויים שמשפיעים בעיקר על העובדים במגזר הציבורי, על רווקים, חד-הוריים, גרושים ואלמנים, במעמד שכיר או במעמד עצמאי. מבוטחים בקבוצות אלה שלא יבדקו את נושא החיסכון הפנסיוני שלהם ולא יבצעו פעולות אקטיביות, עשויים לשלם, לשווא ובלא ידיעתם תשלומים מיותרים כגון דמי ניהול מנופחים, כיסוי יתר, כפל ביטוחים ועוד. לא חבל???

כדי לסייע לכם למקסם את החיסכון הפנסיוני שלכם ולמנוע מכם לשלם ביתר, ריכזנו עבורכם את השינויים העיקריים שחלו בשנים האחרונות בתחום קרנות הפנסיה, את המשמעות שלהם לגבי סוגי המובטחים השונים ואת הפעולות שעליכם לבצע כדי לקבל את ההטבות המגיעות לכם ולמקסם את קרן הפנסיה:

- קרנות ברירת מחדל

אם סוקרים במבט מלמעלה את האבולוציה של קרנות הפנסיה, ניתן לראות שבמהלך השנים עברו קרנות הפנסיה מספר "גלגולים": מפנסיה תקציבית – לקרנות פנסיה ותיקות – לקרנות פנסיה חדשות וביטוחי מנהלים – לקרנות ברירת מחדל. מכיוון שקרן פנסיה היא למעשה הכלי המוביל לחיסכון ארוך טווח, אין להתייחס ל"גלגולים" אלו רק בגדר היסטוריה, אלא להבין שיש להם משמעות גם היום, בעיקר לעובדים במגזר הציבורי.

מהן קרנות ברירת מחדל?

עד שנת 2016, שלטו החברות מבטחים, מקפת, כלל פנסיה, הראל והפניקס ב-90 אחוזים מהשוק כולו. בשנת 2016 החליטה המדינה לנסות להגביר את התחרות באמצעות מכרז ל'קרנות פנסיה ברירות מחדל', שמטרתן היא לאפשר לצרף אליהן עובדים שלא החליטו לאיזו קרן פנסיה הם רוצים להצטרף (בעבר היו מקרים שעובדים לא בוטחו מאחר שלא עדכנו את המעסיק להיכן הם מעוניינים שיפרישו להם את הכספים הפנסיונים). מהלך שמצד אחד הגביר יותר את התחרות (הבריאה) בענף הפנסיה, אך מצד שני הגביר את הבלבול בקרב הציבור מאחר שכעת, מעבר לדמי הניהול כללו התקנונים השונים הרבה מאוד סעיפים שונים, מה שיצר פחד משינוי בקרב החוסכים לפנסיה. כתוצאה מכך, קרנות ברירות המחדל לא הצליחו לצרף המונים ולהגביר את התחרות בעצמה שהאוצר ציפה.

בשנת 2018, במטרה לתת רוח גבית חזקה להגברת התחרות, החליט אגף שוק ההון במשרד האוצר לבצע שני מהלכים משמעותיים להגברת התחרות:

1. הגדרה של תקנון אחיד ושפה אחידה לכל קרנות הפנסיה (עדיין קיים שוני קל בין המוצרים הפנסיוניים של החברות השונות, אך עתה קל ופשוט יותר להבין אותם).

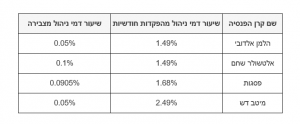

2. מכרז חדש שבו נבחרו ארבע קרנות פנסיה, שכולן מבתי ההשקעות. בתי ההשקעות שנבחרו במכרז, הם: אלטשולר שחם, הלמן אלדובי, מיטב דש ופסגות.

ההשלכות בפועל של קרנות ברירת המחדל

אחד מהפרמטרים שהושפעו במידה הרבה ביותר מקרנות בירת המחדל הוא גובה דמי הניהול. מתקוף בחירתן באמצעות מכרז הציעו קרנות ברירת המחדל דמי ניהול נמוכים מאלו שהציעו יתר קרנות הפנסיה בשוק, ובשוק תחרותי כמו זה לא לקח זמן רב עד שגם קרנות הפנסיה הגדולות הפחיתו את דמי הניהול, ולו בכדי למנוע מהמבוטחים להתנייד לקרנות פנסיה "זולות" יותר.

עד כאן נשמע טוב, נכון? אבל (תמיד יש אבל)… הזדמנות החיסכון שגלומה בניהול משא ומתן על דמי הניהול, עשויה להוות מכשול בעיקר עבור עובדים במגזר הציבורי שלא ידאגו לנצל זאת לטובתם. למה הכוונה?

רוב העסקים המשתייכים לסקטור הציבורי (משרד החינוך למשל), חתמו על הסכם מסחרי גדול עם אחת מקרנות הפנסיה שאליה הם מפרישים את ההפרשות הפנסיוניות של העובדים כאופציית ברירת מחדל, כמעט באופן אוטומטי. אולם, בעקבות קרנות ברירת המחדל שזכו במכרז של המדינה, נוצר מצב שבו ייתכן שההסכמים שקיימים מול קרנות הפנסיה כבר אינם אטרקטיביים כפי שהיו, בעיקר בכל הקשור לדמי הניהול.

נכון, קרנות הפנסיה אמנם אמורות לעדכן מיוזמתן את המבוטחים על השינויים שחלו בדמי הניהול, אך בפועל זה לא בהכרח קורה ומבוטחים שאינם מבצעים פעולה אקטיבית מול הקרן, ממשיכים לשלם את דמי הניהול הגבוהים!

מה צריך לעשות?

פשוט מאוד. לבקש להיפגש עם נציג מטעם קרן הפנסיה שבה אתם מבוטחים (זוהי זכותכם המלאה), לעבור איתו על ההסכם, לוודא שאתם נמצאים במסלול דמי הניהול שיש בגינם הסדר חדש, או לנהל איתו מו"מ לגבי התנאים.

- כיסוי יתר על פנסיית שארים

קרן הפנסיה באה לתת מענה חברתי לשלושה מצבים: זקנה, נכות (אבדן כושר עבודה) ומוות (פנסיית שארים).

בקרנות פנסיה, שלושת הכיסויים האלו ניתנים למבוטח באופן אוטומטי והוא אינו צריך לבקש אותם ו/או לבחור מהם. אם ברצונו להקטין ואף לבטל את אחד מהם (ניתן במקרים מסוימים), הוא יוכל רק אם תתבצע פעולה אקטיבית מול קרן הפנסיה!

רכיב הכיסוי הביטוחי שמשולם ביתר או ללא צורך, בגלל מסלול לא נכון בקרן, הוא רכיב פנסיית שארים:

כיסוי שמבטיח שבמקרה של מות המבוטח לפני גיל הפרישה יקבלו שאריו את קצבת הפנסיה "במקומו".

זהו כמובן כיסוי ביטוחי חשוב שמטרתו להגן על האלמנ/ה ועל הילדים (עד הגיעם לגיל 21) מפני הירידה בהכנסה שנגרמה כתוצאה ממותו של המבוטח. אולם, בנקודות מסוימות בחיים כיסוי זה כלל אינו רלוונטי ובמקרים רבים אחרים הפרמיה שנגבית בגינו גבוהה מכפי שהיא נדרשת במציאות. כך למשל פוליסת פנסיית שארים אינה רלוונטית כלל עבור מבוטח שעודנו רווק, עבור מבוטח אלמן/גרוש שילדיו כבר בגרו וכדומה, שכן גם במקרה ביטוחי (מוות) אין "שארים" שלהם תצטרך קרן הפנסיה לשלם את קצבת פנסיית השארים.

במקרים רבים אחרים נגבית פרמיה שאינה משקפת את הכיסוי הנדרש. כך למשל הורים לילדים מתחת לגיל 21 שאינם נמצאים בזוגיות (אלמנים, חד הוריים, גרושים וכדומה), עשויים לשלם פרמיה גבוהה בפער של עשרות אחוזים רק כי הכיסוי הביטוחי שלהם כולל גם תשלום קצבת שארים לבן/בת הזוג, מה שכמובן אינו נדרש במקרה זה.

המשמעות של כיסוי יתר על פנסיית שארים היא תשלום מיותר של מאות שקלים בשנה (כ-500 שקלים בממוצע). תכפילו את הסכום הזה במספר השנים שבהן הפרשתם לקרן הפנסיה שלכם ותקבלו עשרות אלפי שקלים שבוזבזו לשווא, במקום שיתווספו לחיסכון הפנסיוני שלכם!

מה צריך לעשות?

כיסוי שארים היא כאמור "ברירת מחדל" אוטומטית, שהפרמיה בגינה נגבית כל עוד המבוטח אינו מבקש אחרת. המשמעות היא שחשוב לבדוק את התאמה בין הכיסוי, גובה הכיסוי ומצב האישי של המבוטח.

***חשוב לציין כי ביטול כיסוי פנסיית שארים תקף לשנתיים, שלאחריהן תחדש קרן הפנסיה את הכיסוי הביטוחי אלא אם המבוטח יחדש מיוזמתו את הביטול.

כיסוי יתר על פנסיית נכות ואבדן כושר עבודה

פנסיית נכות ופוליסת אבדן כושר עבודה נועדו לאותה מטרה – לכסות על הפסד הכנסה שנגרם כתוצאה ממחלה או תאונה שהובילו לכך שהמבוטח אינו יכול לעבוד. אולם גם כאן נוצר מצב שבו לרבים יש כפל ביטוח ורבים אחרים משלמים פרמיה גבוהה מזו שהם באמת צריכים ולכן חשוב לבדוק אילו כיסויים קיימים, לבחון את הכדאיות שלהם ולקבל החלטה מושכלת באשר להמשכם ולהיקפם. כך למשל:

כפל ביטוח – רבים מהעמיתים בקרנות הפנסיה החדשות כלל אינם מודעים לכך שחלק מההפרשות הפנסיוניות שלהם מועברות כאמור אוטומטית לפוליסת ביטוח נכות, ומפרישים במקביל לפוליסת ביטוח אבדן כושר עבודה פרטית, או במסגרת ביטוח מנהלים. כפל ביטוחי זה הוא כמובן מיותר מאוד שכן, הסכום המקסימלי שאותו יקבל המבוטח במקרה של אירוע ביטוחי הוא 75% מהשכר, ללא קשר למספר פוליסות ביטוח אבדן כושר עבודה שיש לו.

***משרד האוצר אמנם מטיל על סוכני הביטוח את האחריות לוודא שלעמית אין כפל ביטוח (גם פנסיית נכות וגם אבדן כושר עבודה), אך בפועל זה לא תמיד קורה ולכן חושב לא להסתמך על כך ולבחון את הדברים באופן עצמאי.

כדאיות הכיסוי הביטוחי של פנסיית נכות – נשאלת השאלה האם כדאי לבני 60 ומעלה (שכבר רשאים לבטל את פוליסת הנכות בקרן הפנסיה) להמשיך לשלם.

יש לכך מספר סיבות עיקריות: ראשית יש לזכור שמטרת פוליסת הנכות היא "להחליף" את השכר של העמית בשנים שבהן הוא אינו יכול לעבוד בשל תאונה או מחלה, כך שהקצבה משולמת למעשה עד גיל הפרישה. לאור העובדה שהפרמיות על הכיסויים הביטוחיים בקרן הפנסיה, עולות באופן דרמטי עם הגיל, ייתכן שבגיל 60, 20-10 אחוזים מההפרשות הפנסיוניות יופנו לביטוחים במקום לפנסיה, מה שכמובן יקטין מהותית את קצבת הפנסיה ולא בהכרח משתלם לאור מספר השנים הקטן יחסית שנותר. הכדאיות של פוליסת אבדן כושר עבודה מוטלת בספק אף יותר לעמיתים בקרן פנסיה חדשה שכבר הגיעו לגיל הזכאות, שכן גם אם חלילה יקרה להם אירוע ביטוחי הם יוכלו לקבל את פנסיית הזקנה וקצבת נכות מהביטוח הלאומי.

חשוב לציין! אין המשמעות היא שבגיל 60 כדאי בכל מקרה לבטל את כיסוי נכות בקרן הפנסיה, אלא שחשוב לבחון את הכדאיות שלה בהתאם לניהול הסיכונים בכל מקרה לגופו.

- מסלול דמי הניהול

דמי הניהול מתחלקים לשניים: דמי ניהול שוטפים ודמי ניהול על הצבירה.

רוב קרנות הפנסיה, לרבות קרנות ברירת המחדל, מאפשרות לעמיתים לבחור מבין שני מסלולי דמי ניהול – בד"כ במסלול אחד דמי הניהול השוטפים יהיו נמוכים יותר מאשר דמי הניהול על הצבירה ובמסלול השני להפך, ולכן חשוב לבחור את המסלול המשתלם ביותר עבורכם.

כך למשל לעמית שאין לו ותק בקרן הפנסיה והצבירה שלו נמוכה, ישתלם יותר לבחור במסלול שבו דמי הניהול על הצבירה גבוהים ודמי הניהול על השוטף נמוכים. לעומת זאת, אם לעמית יש ותק בקרן וצבירה משמעותית (של כחצי מיליון שקלים לצורך הדוגמה), עדיף יהיה לו לבחור במסלול שבו דמי הניהול על הצבירה אפסיים ועל השוטף גבוהים יותר. במקרה כזה, אם דמי הניהול על השוטף יהיו 2.5% זה עדיין יהיה משתלם יותר מאשר 0.1% על הצבירה.

- איחוד קרנות פנסיה

יש לא מעט אנשים שעברו במהלך שנות הקריירה מספר מקומות עבודה, בכל מקום עבודה הפרישו להם לקרן פנסיה אחרת והם לא ביצעו פעולה אקטיבית כדי לאחד בין הקרנות ולכן מפרישים ביתר ומשלמים כפל דמי ניהול מיותרים.

כמו כן, ייתכן מצב שבו יש לעמית שני סוגים של קרנות פנסיה באותה חברה – קרן פנסיה מקיפה וקרן פנסיה משלימה. הסיבה לכך לרוב היא שקרן הפנסיה המקיפה נפתחה ראשונה בעבר, ובגלל שלעמית יש שכר גבוה נפתחה לו קרן הפנסיה המשלימה באופן אוטומטי (ע"פ הכללים כאשר ההפרשה היא מעל התקרה נפתחת אוטומטית קרן פנסיה משלימה). כתוצאה מכך לאותו עמית יש עשרות אלפי שקלים בקרן הפנסיה המשלימה באותה חברה, שייתכן שניתן להעביר, את כולם או את חלקם, לקרן הפנסיה המקיפה שבה דמי הניהול נמוכים יותר משמעותית.

מתי ניתן לנייד קרן פנסיה משלימה לקרן פנסיה מקיפה?

הקריטריון לניוד קרן משלימה לקרן המקיפה הוא התקרה המוגדרת לאותה שנה. השנה, 2021, הפרשות של עד 51,912 שקלים יצטברו בקרן הפנסיה המקיפה וכל הפרשה מעל לתקרה זו, תעבור לקרן הפנסיה המשלימה. אולם, לא פעם במהלך השנים השכר משתנה ולכן ההפרשות לקרן המשלימה אינן קבועות (זו גם הסיבה לדמי הניהול הגבוהים יותר) ולכן ייתכן שניתן לנייד את הסכום שהצטבר בקרן המשלימה לקרן המקיפה, לחסוך בדמי ניהול ובנוסף, ליהנות מאגרות החוב (אג"ח) המיועדות של המדינה, שהופכות את הקרן המקיפה לבטוחה יותר מאשר הקרן המשלימה שבה כל הכסף מושקע בשוק ההון.

- דמי ניהול לאחר הפרישה

נקודה נוסף שחשוב לשים אליה לב בעקבות התקנות החדשות, היא האפשרות לנהל מו"מ לגבי דמי הניהול שייגבו על כספי הקרן במהלך שנות הפרישה לפנסיה (דמי ניהול פנסיה).

באופן כללי ברירת המחדל היא דמי ניהול של 0.5%, אבל בעקבות המכרז לקרנות ברירת המחדל, ירדו דמי הניהול ל-0.3%. הפרש שנשמע אולי מינורי, אך שיכול להגדיל לכם משמעותית את קצבת הפנסיה. אם ניקח לדוגמה עמית שקצבת הפנסיה שלו היא עשרת אלפים שקלים והקרן תגבה ממנו "רק" 0.1% פחות על דמי הניהול, הוא יקבל 100 שקלים נוספים בכל חודש, שהם 1200 שקלים בשנה, 6,000 שקלים בחמש שנים וכך הלאה: פעולה פשוטה שיכולה לחסוך לכם במצטבר עשרות אלפי שקלים!

מה צריך לעשות?

בנקודת היציאה לפנסיה, לפני שסוגרים את תנאי הפרישה, ערכו בעצמכם סוג של מכרז בין קרנות הפנסיה השונות ו/או נהלו עם קרן הפנסיה שלכם מו"מ להפחתת דמי הניהול על קצבת הפנסיה. המציאות מלמדת שלא נדרש מאמץ רב כדי להשיג הנחה בדמי הניהול וכפי שראיתם, כל עשירית האחוז תגדיל לכם את הפנסיה בערשות אלפי שקלים.

- אפשר(!) לצאת לפנסיה ולהמשיך לעבוד

רבים חושבים בטעות שאם פורשים לפנסיה ומתחילים לקבל את קצבת הזקנה לא ניתן, או לא משתלם לצאת לעבוד. זוהי כאמור טעות שכן בהחלט ניתן לקבל קצבת פנסיה ולהמשיך לעבוד, בעיקר נשים.

הסיבה לכך היא שמס הכנסה הוא מס פרוגרסיבי (מדורג) ונכון ל-2021 תקרת הפטור על פנסיית הזקנה במקביל לעבודה עומדת על 4,399 ש"ח. לכן, ברוב הגדול של המקרים – אם אדם עבד ברציפות 20 שנה, סביר להניח שעל 4,399 שקלים של פנסיית הזקנה הוא לא ישלם מס כלל, גם אם יעבוד במקביל וירוויח שכר של 50 אלף שקלים. אם אותו גמלאי שעובד במקביל לקבלת פנסיית הזקנה יעבור את התקרה, הוא ישלם מס רק על ההפרש ולכן אין צורך להימנע מיציאה לעבודה רק בשל חשש מפגיעה בקרן הפנסיה.

***התקרה עולה בכל תקופה וע"פ הצפי תעמוד בשנת 2021 על 4,399 שקלים וב-2025 על 5,682 שקלים.

***אם זו קצבת הפנסיה היא ההכנסה היחידה, תקרת הפטור ממס היא כ-6,000 שקלים.

במצבים רבים ניתן לבצע שינויים קטנים בהיקף העבודה למשל כדי למקסם את החיסכון במס ולכן מומלץ מאוד לקבל ייעוץ פנסיוני מיועץ בלתי תלוי. כך למשל במקרים מסוימים, לעמיתות בקרן פנסיה ותיקה כדאי לצמצם מעט את שעות העבודה או את השכר מהעבודה כך שיעמוד על 5,800 שקלים. במצב כזה, תוכל העמיתה לקבל גם את השכר, גם קצבת פנסיה של כ-4,000 שקלים וגם קצבת זקנה מביטוח לאומי ולהגיע לסך של כ-13 אלף שקלים בחודש מבלי לשלם מס!

חשוב לשים לב! במגזר הציבורי כדאי לבחון גם את התנאים המוצעים במסגרת פרישה מוקדמת וכן, בכל מקרה שבו העמית הפורש מעוניין להמשיך לעבוד חשוב לבחון את הכדאיות של המשך ההפרשות לקרן הפנסיה ובפרט את ההפרשות לפיצויים ולכיסויים הביטוחיים השונים, לרבות פנסיית השארים שבמצבים רבים, בעיקר בגיל מבוגר, ייתכן שכדאי יותר לנייד לקופת גמל כדי שהשארים יוכלו לקבל את הכסף כסכום חד פעמי ולא כקצבה חודשית.

לסיכום,

מכיוון שתחום החיסכון הפנסיוני הוא תחום דימני שמשתנה כל הזמן וחישוב פנסיה הוא לא פעם עניין מורכב, חשוב לקחת אחריות, להיות עם היד על הדופק ולהיעזר ביועץ פנסיוני אובייקטיבי. למרבה הצער, אי אפשר להסתמך על רצונן הטוב של קרנות הפנסיה גם כאשר סוכני הביטוח וקרנות הפנסיה הן אלו שעליהן מוטלת האחריות לעדכן את העמיתים. מבחינות רבות, כגון אלו שאותן סקרנו כאן, אמנם לא מדובר בטעויות קריטיות, אלא דווקא בפעולות קטנות ופשוטות שיכולות להגדיל לכם משמעותית את קצבת הפנסיה במקום "להיתרם" לקרנות השונות.